“انتهت اتفاقية البترودولار التي أبرمتها السعودية مع الولايات المتحدة منذ 50 عامًا، دون وجود اتفاقية جديدة، وسوف تبيع السعودية الآن النفط بعملات متعددة بما في ذلك الرنمينبي الصيني واليورو والين واليوان بدلًا من الدولار الأمريكي حصريًا”.

لم تكن هذه مجرد تغريدة عادية لحساب أخبار مجموعة “بريكس” الاقتصادية، فما جاء فيها أكثر من مجرد خبر جعل الملايين يتداولونها حول العالم، وأُلقي بسيل من التحليلات والتكهنات الاقتصادية بشأن مستقبل هيمنة العملة والأسواق المالية الأمريكية، في وقت دخلت فيه عدد من الدول على خط بيع النفط بالعملات المحلية ضمن اتفاقيات ثنائية.

ما قبل عصر البترودولار

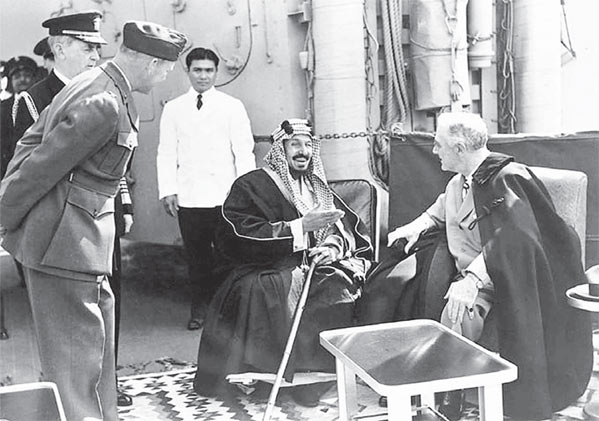

تبدأ قصة البترودولار من محاولة الولايات المتحدة تقوية عملتها للاعتماد عليها عالميًا، وتعود الروابط الوثيقة بين الدولار وأسواق النفط العالمية إلى اتفاق كوينسي عام 1945 بين الرئيس فرانكلين روزفلت والملك عبد العزيز بن سعود، والذي بموجبه تبادلا إمدادات الطاقة السعودية مقابل توفير الحماية الأمريكية اللامشروطة لعائلة آل سعود الحاكمة، وجرى توقيعه ليدوم 60 عامًا فقط، لكنها جُدّد في العام 2005 للمدة نفسها من قبل الرئيس الأسبق جورج دبليو بوش.

لكن التاريخ أكثر تعقيدًا، في صيف عام 1944 عندما كانت الحرب العالمية الثانية تستعد لوضع أوزارها، فاجتمع ممثلون عن قرابة 44 بلدًا في غابات بريتون في نيوهامبشر بالولايات المتحدة، واتفقوا على دفن حقبة من الزمن وبدء حقبة أخرى، كانت خطوطها العريضة من صياغة الأمريكيين الذين قادوا معسكر المنتصرين في الحرب العالمية الثانية.

وكان الثمن الذي طلبه الأمريكيون كبيرًا نسبيًا، لكن آنذاك لم يكن أحد يعلم حجمه، ووفقًا لمخرجات مؤتمر بريتون وودز الذي برزت فيه هيمنة الولايات المتحدة وسيطرتها على أعماله، كان الثمن الإطاحة بالجنيه الإسترليني كعملة احتياط عالمية رئيسية، وهي عملة الإنجليز الذين كانوا يستعمرون ثلث أراضي كوكب الأرض.

في الخمسينيات، كانت منطقة الإسترليني تسيطر على نصف التجارة العالمية، ووصلت هيمنته إلى ذروتها، وكان يمثل أكثر من نصف احتياطيات النقد الأجنبي في العالم، في حين كان الدولار يلعب دورًا ثانويًا كعملة احتياطية بالمقارنة مع العملة البريطانية.

لم يكتفِ الأمريكيون بذلك، بل ربطوا قيمة الدولار باحتياطي من الذهب، على اعتبار أنه أقوى عملة احتياط في العالم، ليكون الممثل الشرعي والوحيد للذهب بحيث لا يتم تداوله أو تسعيره إلا بعملة الأمريكيين، وتم تثبيت 35 دولارًا مقابل أونصة الذهب، وعلى هذا وقّع المجتمعون وغادروا إلى بلادهم، وخرجت أمريكا رابحة.

لكن الأمريكيين توسعوا في طباعة النقود، ولم يستطيعوا الوفاء بعهدهم وتأمين الدولار بغطاء الذهب، وعمدت الدول الأوروبية والاقتصادات الناشئة بعد الحرب كاليابان وكوريا إلى الالتفاف على الامتياز الأمريكي، وراحت تشتري الذهب وتخزنه، ما تسبّب في انخفاض مخزون الذهب حتى في أمريكا نفسها.

لذا فكر الرئيس الأمريكي الأسبق ريتشارد نيكسون حينها، وخرج بواحد من أجرأ القرارات في التاريخ الأمريكي عام 1971، وهو فكّ ارتباط الدولار بالذهب الذي كان بمثابة العمود الفقري لنظام بريتون وودز النقدي الدولي لأسعار الصرف الثابتة، وأصبح الدولار مجرد عملة ورقية، وقال حينها إن “الدولار لن يرتبط بأي سلعة أو معدن، ومن سيدعمه هو قوتنا ومتانة اقتصادنا ونحن أقوياء”.

مضت واشنطن في قرارها في ذلك الوقت الذي انعكس على الاقتصاد الأمريكي بارتفاع مستويات التضخم والعجز في الحساب الجاري، وسط ارتفاع الإنفاق العسكري نتيجة الحرب المستمرة في فيتنام، وفرض ضغوطًا هبوطية على الدولار، وتسبّب في غضب دول كثيرة في العالم، خاصة الاقتصادات المنافسة أو الطامحة للمنافسة، وهدد بسحب احتياطيات الذهب الأمريكية، لذا كان لا بدَّ للولايات المتحدة من منقذ لدولارها، وتقديم بديل عن الذهب يعطي ثقلًا وقوة للدولار، فكيف أمكن إعادة ثقة العالم بالدولار؟

التحول إلى البترودولار

جاءت الفكرة على طبق من ذهب للولايات المتحدة حين اندلعت حرب أكتوبر/ تشرين الأول 1973 بين مصر و”إسرائيل”، ثم جاءت صدمة النفط في خريف ذلك العام بدخول دول عربية على خط دعم الجانب المصري، وتحديدًا السعودية التي كان يقودها الملك فيصل بن عبد العزيز، وخفضت منظمة الدول المصدرة للنفط (أوبك) إنتاج النفط، وأوقفت المملكة آنذاك تصدير النفط عن العالم، وتحديدًا دول الغرب الداعمة لـ”إسرائيل”.

في تلك الأثناء، وعلى خلفية عدم اليقين الاقتصادي والسياسي، ومع اقتراب جلسات الاستماع في فضيحة ووترغيت من نهايتها، شرعت إدارة نيكسون في مهمة دبلوماسية من شأنها تعزيز الشراكة الاقتصادية مع السعودية التي كانت أساسية لتجارة الطاقة العالمية.

واستدعى البيت الأبيض رجل يلقّب بـ”ثعلب السياسة” لديه، وهو هنري كيسنجر، وعيّنه وزيرًا للخارجية، وطلب منه حلولًا لإنهاء الأزمة، لكن بشرط أن تخرج أمريكا رابحة من أي اتفاق سيجري.

كانت كلمة السر النفط، ومفتاحها السعودية، المصدّرة الأولى للنفط، إذ هرع كيسنجر لإبرام اتفاقية لتحقيق الاستقرار في قيمة الدولار، وخاض مفاوضات طويلة مع الملك السعودي حتى يتمكن من إقناعه باتفاق يرضي الجميع، وقّعه الأمير فهد بن عبد العزيز، وجرى في يوليو/ تموز 1974، أي بعد عام من الحرب.

جرى خلال الاتفاق ربط تسعير النفط بالدولار، وبلغة أكثر وضوحًا إلزام الرياض ببيع نفطها بالدولار الأمريكي بشكل حصري، وهو ما يعرَف بـ”البترودولار” الذي جعل الدولار على عرش العملات، وجعل الاقتصاد الأمريكي مؤثرًا على حركة اقتصادات العالم على مدار 5 عقود، واستفادت السعودية كذلك من الأمر في تأمين النفط وتثبيت الحكم والدعم العسكري الواسع.

ليس هذا فقط، إنما اشترط الأمريكيون أيضًا على السعودية استثمار فائض عائداتها الدولارية من النفط في أسواق سندات الخزانة الأمريكية، للمساعدة في تمويل العجز المالي وتعزيز الطلب على الأصول الأمريكية، ليضمن الأمريكيون ألّا تحدث أزمة أخرى للدولار، وأن يبقى في أرضه وبين جمهوره، لكن ماذا قدمت أمريكا ليوافق الملك فيصل الذي كان معروفًا بمواقفه العروبية؟

في الحقيقة، كانت شروط الملك فيصل كالتالي: انسحاب “إسرائيل” إلى أراضي عام 1948، وسحب اعتراف واشنطن بالقدس عاصمة لـ”إسرائيل”، وهم الذين اعترفوا بها زمن الرئيس هاري ترومان، وأيضًا التزام الولايات المتحدة بضمان أمن النظام السعودي وتقديم المساعدات العسكرية، وعملت السعودية بدورها على إقناع باقي دول “أوبك”.

ورغم الاضطرابات وعدم الاستقرار في الولايات المتحدة في ذلك الوقت، كانت اتفاقية البترودولار مربحة للغاية أيضًا بالنسبة إلى الولايات المتحدة التي وجدت مصدرًا مستقرًّا للنفط، وأظهرت أنها تحتفظ بالقدرة على وضع الأجندة الدولية.

ليس ذلك فحسب، بل أدى الاتفاق إلى رفع مكانة الدولار عالميًا، وضمان طلب ثابت على الدولار الأمريكي حيث كانت الدول الأخرى بحاجة دائمة إلى عملة الدولار لشراء أي برميل نفط، وساعد تزايد الطلب على الدولار عالميًا لشراء النفط في الحفاظ على قوة العملة الأمريكية.

ماذا بعد 50 عامًا؟

أيًا ما كان في تلك اللحظات، وتحديدًا تعرُّض الملك فيصل لحادثة اغتيال في العام التالي للاتفاق، ولد “البترودولار” الذي نصب الدولار على عرش اقتصاد العالم، وعزز استخدامه في تجارة النفط والسلع الأساسية، مع خلق مصدر ثابت للطلب على سندات الخزانة الأمريكية، وأسهم في تعزيز مكانته بشكل فعّال باعتباره العملة الاحتياطية والتمويلية الأساسية في العالم، خاصة بعد أن وافقت كل دول منظمة “أوبك” على اللحاق بركب الاتفاق السعودي الأمريكي، ولم تعد أي عملة أخرى قادرة على المنافسة.

حتى مع انخفاض أسعار النفط عالميًا، لم تتضرر الولايات المتحدة كما تضررت الدول المصدرة للنفط، فالدولار مستمر في التداول، والبترول كان مطلب العالم أجمع، وعليه تقوم معظم الاقتصادات والصناعات، وكسبت أمريكا من انخفاض الأسعار لأنها من أكبر المشترين، لذا تربّع الدولار على العرش لأكثر من نصف قرن.

خلال هذه المدة، تغيرت الكثير من الأسماء والوجوه، فسقط فيها الاتحاد السوفيتي أبرز منافس للأمريكيين، وجرت حروب عديدة، واشتعلت نيران اقتربت من آبار النفط في الخليج، ووصلت إلى سدّة الحكم في السعودية وجوه جديدة بعقلية مختلفة، وبرز مشروع نووي لدولة كإيران.

وقبل نصف قرن، لم تكن الصين دولة عظمى، ولم يكن هناك رجل يحكم روسيا يدعى فلاديمير بوتين، كما لم يكن للسعودية مشروع اقتصادي كما هو الآن، ولعلّ ما ظل ثابتًا ولم يمسه التغيير هو فقط احتلال “إسرائيل” لفلسطين.

بالمقابل، تغيرت القارة العجوز، ووُلد الاتحاد الأوروبي، كما ولدت منظمة أخرى تسعى لمنافسة حكام العالم الاقتصاديين تدعى “بريكس”، ونما اقتصاد البرازيل والهند، كما بدأت دول أخرى تطمح في التوسع خارج حدودها، وغيرها العديد من التغيرات الكفيلة بتغيير معادلات واتفاقات تاريخية كبرى.

وهذا ما جرى فعلًا، فبعد مرور 50 عامًا سريعًا، أصبح الوضع العالمي المهيمن الذي كانت تتمتع به الولايات المتحدة ذات يوم ضعيفًا نسبيًا، وانخفضت حصتها في الناتج المحلي الإجمالي العالمي من 40% في عام 1960 إلى 25% اعتبارًا من عام 2023، ومع ذلك لا يزال أكبر بكثير من أقرب منافس لها، الصين.

تجاوز الاقتصاد الصيني نظيره الأمريكي من حيث تعادل القوة الشرائية، ويظهر تقرير صندوق النقد الدولي لعام 2020 أن الاقتصاد الصيني أكبر بنسبة السدس من الاقتصاد الأمريكي (24.2 تريليون دولار مقابل 20.8 تريليون دولار أمريكي)، وبالتالي كان على واشنطن أن تتنافس على النفوذ مع بكين التي تزداد حزمًا، في حين تواجه ضغوطًا حتى من قبل حلفاء مثل أوروبا وأماكن أخرى يريدون أن يصبحوا أكثر استقلال عن واشنطن في المسائل المالية والسياسة الخارجية.

الاقتصاد الصيني ينقصه فقط أن تصبح عملته العملة الأقوى كي يقول وداعًا للأمريكيين، وإن بدا هذا الأمر ممكنًا بعد صعودها إلى رابع أكثر العملات تداولًا على مستوى العالم، فقد خطت بكين نحو ذلك عدة خطوات منها ربط عملتها بعدة معادن منافسة للنفط، وتوقيع اتفاقيات مع بلدان كثيرة للتبادل بالعملات المحلية مع التركيز على تسويق اليوان الصيني، وأيضًا تدشين منظمة “بريكس” التي سيكون على عاتقها مهمة إنهاء “عصر الدولرة”، وإقامة علاقات وثيقة قائمة على التجارة في جميع أنحاء الشرق الأوسط، حيث تضاءل نفوذ الولايات المتحدة.

مسامير في نعش الدولار

التهديد الآخر للدولار يأتي من روسيا، التي قال رئيسها فلاديمير بوتين إنه “كما مات عصر ارتباط الذهب بالدولار سيموت زمن ارتباط النفط بالدولار”، وهو ما يعمل عليه رفقة حليفته الصين وبقية المشاركين الذين اتحدوا لإطلاق بديل للدولار، أو على الأقل عدم استخدامه في التعاملات التجارية بينهم.

وقبل أيام، أعلنت روسيا عن إيقاف بورصة موسكو الرئيسية التداول بالدولار واليورو، وإيقاف العديد من البنوك عمليات السحب والتحويلات عبر الإنترنت، ردًّا على الجولة الجديدة من العقوبات الأمريكية التي استهدفت شركة إدارة البورصة المعروفة باسم “مويكس” إلى جانب مركز التسوية الرئيسي في موسكو.

وسعت السلطات الروسية إلى تعزيز سيادتها الاقتصادية وتقليل الاعتماد على العملات الغربية مثل الدولار واليورو، ووصفتهما بأنهما “عملات سامة” في ظل العقوبات المفروضة على البلاد بسبب الحرب الأوكرانية، والتي أكدت وزارة الخزانة الأمريكية أنها تستهدف بنية النظام المالي الذي أُعيد توجيهه لتسهيل الاستثمار في صناعتها الدفاعية، والحصول على السلع اللازمة لتعزيز قدرتها على خلفية الأزمة الأوكرانية.

ومع سعي موسكو إلى توثيق علاقاتها التجارية والاقتصادية مع بكين، زادت حصة اليوان في التجارة الروسية بعد إعلان وزير الخارجية الروسي سيرغي لافروف أن بلاده والصين ألغتا بشكل شبه كامل استخدام الدولار في تعاملاتهما التجارية والاقتصادية، وتأكيده أن موسكو وبكين حولتا أكثر من 90% من عمليات التسويات المتبادلة إلى العملات الوطنية.

وأطاح اليوان الصيني بالدولار ليصبح العملة الأكثر تداول في مؤشر “مويكس”، حيث يمثل 54% من إجمالي تداولات العملات الأجنبية في بورصة موسكو في مايو/ أيار الماضي، وفقًا لما نقلته قناة “آر بي سي نيوز” الروسية عن البنك المركزي.

وبعد غزو روسيا لأوكرانيا في فبراير/ شباط 2022، أصبحت العملة الأمريكية إحدى الأدوات العقابية الغربية ضد الاقتصاد الروسي، حيث فرض الغرب أكثر من 16 ألف عقوبة على موسكو أدت إلى تجميد أصول بنكها المركزي، وحاولت الحد من أسعار النفط ومنعت البنوك الروسية من استخدام نظام المدفوعات الدولي “سويفت”.

دفع ذلك الكرملين إلى تطوير قنوات مالية بديلة لتقليل اعتمادها على الدولار الأمريكي، وزادت الدعوات للتخلي عن الدولار داخل مجموعة “بريكس”، من بينها إنشاء عملة احتياطات دولية مشتركة كوسيلة للردّ على هيمنة الدولار، مثلما جاء في تصريحات الرئيس الروسي عام 2019، أن البلاد تهدف إلى “التخلص من الدولرة” في اقتصادها ورفض عملات الدول “غير الصديقة” التي أدانت حربها في أوكرانيا.

ويقع النفط في مركز التحول بعيدًا عن الدولار، وقد ساعد ما يُسمّى بـ”أسطول الظل” في التهرب من العقوبات ومواصلة حربها في أوكرانيا، وإعادة توجيه النفط الروسي إلى المشترين في آسيا، وتجاوزت عائدات التصدير الروسية من الصناعة الحيوية 17 مليار دولار في نوفمبر/ تشرين الثاني، ويباع النفط الروسي باليوان الصيني والروبل الروسي والدرهم الإماراتي والروبية الهندية، وفقًا لمعهد التمويل الدولي.

وأصبحت روسيا أكبر مورّد للنفط الخام للصين في عام 2023، حيث باعت أكثر من مليوني برميل يوميًا حتى يوليو/ تموز من ذلك العام، وهو ما يمثل أكثر من ثلث إجمالي صادراتها من النفط الخام، وتم دفع ثمن الشحنات إلى حد كبير باليوان، كما قامت موسكو بتحويل عقود الغاز الرئيسية إلى الصين، وفقًا لبنك جي بي مورغان.

وبرزت الهند كأكبر عميل جديد للطاقة لروسيا بعد أن طلبت نيودلهي من أكبر شركات النفط لديها شراء الخام الروسي بسعر مخفض، واستخدمت اليوان الصيني لسداد بعض وارداتها من النفط الروسي، بينما تتم بقية المدفوعات بالروبية الهندية والدرهم الإماراتي بدلًا من الدولار للتحايل على العقوبات الغربية المفروضة على روسيا.

ولا تقتصر الضغوط الاقتصادية على الولايات المتحدة على ذلك، فالصين تعمل منذ فترة على بيع سندات الخزانة الأمريكية، وخفضت مؤخرًا استثماراتها في سندات وأذون الخزانة الأمريكية إلى 767 مليار دولار، وذلك للمرة الأولى منذ عام 2009، كما بدأت في تحويل أموالها إلى أصول أكثر موثوقية، وخاصة الذهب.

ومع زيادة بلدان مجموعة “بريكس” ومناطقها، بما في ذلك الشرق الأوسط وآسيا، سعيها إعطاء الأولوية للتجارة بالعملات المحلية، واستخدامها للمدفوعات عبر الحدود، هناك تصور متزايد بأن أهمية الدولار في التمويل الدولي آخذة في الانحسار، لا سيما في أسواق النفط العالمية واستخدام البترودولار.

وليست دول “بريكس” وحدها التي تحركت أيضًا لتقليل اعتمادها على المدفوعات بالدولار، فهناك الأرجنتين التي أعلنت في الأشهر الأولى من عام 2023 عن خطة لتبني عملة موحدة مع البرازيل، التي اقترحت أن يكون اسمها “إلى سور” بمعنى الجنوب، واتفقت الصين مع البرازيل على التعامل باليوان والريال في التبادل التجاري بدلًا من الدولار، وأكملت البلدان أول صفقة سلعية بالعملة المحلية، تضمّنت شحنة من اللب البرازيلي، وفقًا لوكالة الأنباء الصينية الرسمية “شينخوا”.

وفي مواجهة العقوبات الأمريكية والقيود الأخرى، لجأت إيران وفنزويلا إلى عملات أخرى في معاملات النفط، وفي حين كانت فنزويلا تستخدم اليورو واليوان الصيني، كثفت إيران على وجه الخصوص مبيعات النفط بالعملات البديلة، وعززت صادراتها النفطية التي وصلت إلى أعلى مستوى لها منذ 5 سنوات، حيث تبيع البلاد معظم نفطها باليوان إلى الصين ودول أخرى، ما يضيف كميات كبيرة من النفط الخام المخفض إلى سوق الطاقة العالمية التي تعاني بالفعل وسط مخاوف بشأن الطلب.

وفي ديسمبر/ كانون الأول 2023، أبرمت إيران وروسيا اتفاقية للتجارة باستخدام عملتَيهما المحليتَين بدلًا من الدولار، وذكرت وسائل الإعلام الرسمية الإيرانية في ذلك الوقت أنه تم الانتهاء من الاتفاق خلال اجتماع بين محافظي البنوك المركزية للدول في روسيا.

وبدأت باكستان دفع ثمن شحنات النفط الخام الروسي مخفّض السعر بالعملة الصينية في العام الماضي، في تحول كبير في سياستها للمدفوعات الخارجية التي يهيمن عليها الدولار، وتزامنت هذه الخطوة مع نقص الدولار في الدولة الواقعة في جنوب آسيا.

وفي الصيف الماضي أيضًا، وقّعت الإمارات والهند اتفاقًا للتجارة بعملتيَهما بدلًا من الدولار، بدءًا بشحنة قدرها مليون برميل من النفط الإماراتي اشترتها شركة تكرير هندية، ودفع ثمنها للمرة الأولى بالروبية الهندية لشركة بترول أبوظبي الوطنية (أدنوك).

محاولة أخيرة لإزاحة الدولار

المسمار الآخر الذي يدَقّ في نعش الدولار هو التوجه الجديد للسعودية التي دشّنت العصر الذهبي للدولار حين ربطت سلعتها الأهم بعملة الأمريكيين منذ 50 عامًا، بموجب الاتفاقية التي انتهت صلاحيتها في يونيو/ حزيران 2024.

طرفا العقد لم يعلقا على إمكانية تجديد الاتفاقية أم لا رغم مرور أكثر من أسبوعين على موعد تجديدها، ما يثير تساؤلات حول شكل فترة ما بعد الاتفاقية في حال لم تجددها السعودية، وماذا في خلفيات القرار السعودي وما تأثير ذلك على العلاقات بين البلدَين.

لكن الرياض بعدم تجديدها العقد -حتى اليوم على الأقل- يبدو أنها قررت تجاوز الهيمنة التقليدية للعملة الأمريكية، ومع اختيار انتهاء صلاحية الاتفاقية أو انهيارها، سيسمح للمملكة بإجراء مبيعات النفط بعملات متعددة بما في ذلك الرنمينبي الصيني واليوان والين واليورو والجنيه الإسترليني، فضلًا عن العملات المشفّرة مثل البيتكوين، والتي تمثل تحديًا جديدًا للدولار الأمريكي.

وقد يحدث تحول أكبر بكثير إذا بدأت السعودية، أكبر مصدّر للنفط الخام في العالم، في بيع كميات كبيرة من النفط بعملات أخرى، ففي عام 2022 ذكرت صحيفة “وول ستريت جورنال” أن المملكة تدرس بيع بعض النفط باليوان، وفي المنتدى الاقتصادي العالمي العام الماضي قال وزير المالية السعودي إن بلاده منفتحة على الحديث عن تسوية الصفقات باستخدام عملات أخرى بخلاف الدولار.

وفي حال تم تسعير النفط بعملة أخرى خلافًا للدولار، فقد يؤدي ذلك إلى انخفاض الطلب العالمي على العملة الأمريكية، وقد يتسبّب في معاودة ارتفاع التضخم بالداخل الأمريكي وارتفاع أسعار الفائدة كذلك، وإضعاف سوق السندات وسط انحسار قيمة الدولار.

ويتوقع خبراء أن تفك السعودية ارتباطها بالدولار الأمريكي، خاصة بعد انضمامها لمجموعة “بريكس” الاقتصادية، التي تعمل على توسيع المدفوعات غير المرتبطة بالدولار، وكذلك تتجه إلى الابتعاد عن منظومة المراسلات المصرفية “سويفت” لتبادل الأموال التي تسيطر عليها الولايات المتحدة، ما قد يضعف قيمة الدولار الأمريكي وبالتالي الأسواق المالية الأمريكية.

كما حاولت العديد من الدول استخدام والاحتفاظ بعملات دولية واحتياطية أخرى، وتطوير أنظمة دفع بديلة عبر الحدود للدولار لتقليل تعرضها لاستخدام واشنطن المتكرر للعقوبات الاقتصادية والمالية كأداة للسياسة الخارجية، فضلًا عن انضمام السعودية مع الصين ودول أخرى إلى مشروع إمبريدج، لاستكشاف استخدام العملات الرقمية لبنوكها المركزية للمدفوعات عبر الحدود.

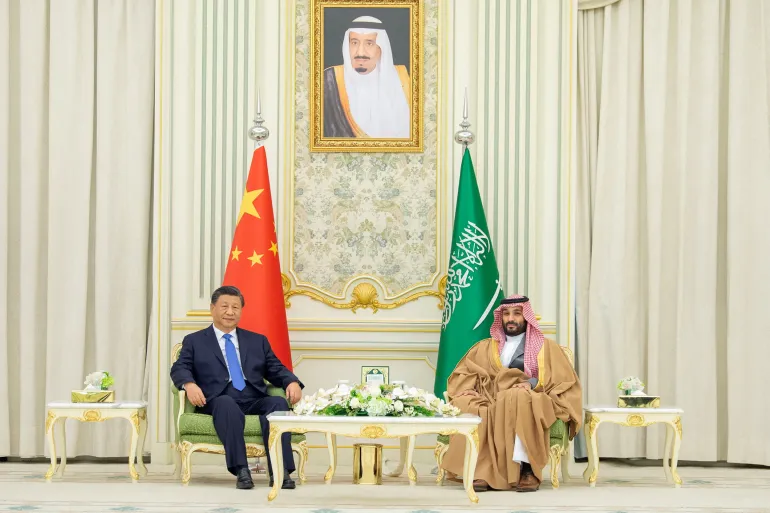

وفي نوفمبر/ تشرين الثاني الماضي، أنشأت السعودية والصين خطّ مبادلة العملات المحلية بقيمة 7 مليارات دولار تقريبًا، والذي قال البنك المركزي الصيني إنه سيعزز العلاقات المالية ويوسّع استخدام العملات المحلية بدلًا من الدولار، ما يؤدي إلى خفض تكاليف المعاملات.

هذه الخطوات لها أبعادها الاقتصادية والسياسية، وقد تعاد من خلالها صياغة قواعد اللعبة الاقتصادية في الشرق الأوسط في ظل المتغيرات التي تشهدها المنطقة، وقد تعدّ جزءًا من استراتيجية الرياض الأوسع لتنويع تحالفاتها وتقليل الاعتماد على الدولار الأمريكي، لكن هل ستزيح هذه الخطوات الدولار من مكانه؟

هل انتهى عهد البترودولار؟

لم تعد ظروف اتفاقية البترودولار -التي ربما كانت منطقية عند عقدها- موجودة اليوم، فقبل 50 عامًا كانت السوق الأمريكية هي السوق الرئيسية للنفط السعودي لكنها اليوم ليست كذلك، فقد تحولت أمريكا من دولة مستوردة للنفط إلى أكبر منتج للنفط في العالم ومصدّر صافٍ له، وبالتالي أصبحت أقل اعتمادًا على النفط السعودي.

وعلى النقيض من ذلك، أصبحت الصين أكبر عميل للنفط في السعودية، حيث تمثل أكثر من 20% من صادرات المملكة النفطية، وهي الآن المورّد الثاني للنفط إلى هناك بعد روسيا، وتعمل على تسريع العلاقات بما يتجاوز التعاون في مجال الهيدروكربونات، وكذلك تعزيز التعاون في مجالات مثل الأمن والتكنولوجيا.

وكما هو معروف، استهلت إدارة الرئيس الأمريكي جو بايدن عهدها بموقف صارم مع النظام السعودي، لكنها غيرت رأيها بشأن تحويل السعودية إلى “دولة منبوذة”، وتحاول منذ فترة التودد للمملكة حاملة مشروعًا شاملًا ومغريًا عنوانه “التعاون النووي والدفاعي والاقتصادي والتكنولوجي”، فضلًا عن التقدم نحو إنشاء دولة فلسطينية والجهود المبذولة لحلّ الصراع في غزة.

وقد يكون الاتفاق المحتمل “صفقة أحلام” لوضع أكبر مصدر للنفط الخام في العالم في معسكر الدولار، فما تحصل عليه المملكة ضخم للغاية مقارنة بما يفترض أن تحصل عليه الولايات المتحدة في المقابل، إلا إذا كانت هذه الصفقة مرتبطة بكبح جماح الشراكة السعودية الصينية التي تقود مشروعًا لدفن الدولار، ما يزيد من تأخير أي تكهنات محتملة بأن تنهي السعودية مبيعات النفط بالدولار.

ولأن واشنطن لطالما اعتمدت سياسة “العصا والجزرة” في الشرق الأوسط، دائمًا ما يشكّك المراقبون في طبيعة تحركاتها في المنطقة، فبعد 9 أشهر من المواجهة الأمريكية مع الحوثيين تكثر الشكوك، وقد يكون ما وصفته وكالة “أسوشيتد برس” بـ”أعنف معارك البحرية الأمريكية منذ الحرب العالمية الثانية ضد الحوثيين في اليمن” أمرًا مثيرًا للسخرية.

فإما أن ذلك يؤكد أن الولايات المتحدة لم تعد القوة العسكرية العظمى لأنها تخسر أمام ميليشيات مثل الحوثيين وصولًا إلى طالبان، وإما أنها تحاول ابتزاز السعودية بالحوثيين عبر تضخيم حجمهم وقوتهم، ومن ثم إرساء منطقة نفوذ أمريكي دائم في البحر الأحمر بذريعة حماية أمن الملاحة البحرية.

وبصرف النظر عن الجغرافيا السياسية وإلغاء “الدولرة” في الخارج، قد يؤدي تحرك العالم نحو مصادر طاقة أنظف وخضراء ومتجددة إلى تقليل اعتماده على النفط بشكل مطرد بمرور الوقت، وحتى الدول الغنية بالنفط مثل السعودية، وقد يؤدي هذا في النهاية إلى انخفاض تدفقات البترودولار مع تراجع الطلب على النفط وأهميته باعتباره سلعة الطاقة الأساسية في جميع أنحاء العالم.

وهذا أيضًا يرجع إلى ظهور الدول الجديدة المنتجة للنفط مثل البرازيل وكندا، والتي تحدّت الهيمنة التقليدية للشرق الأوسط، لذلك تمّ تسعير ما يقرب من 80% من مبيعات النفط العالمية بالدولار اعتبارًا من عام 2023.

ومنذ أواخر العام الماضي، يواجه الدولار المهيمن ردود فعل عنيفة في سوق النفط، حيث ارتفعت نسبة النفط العالمي الذي يتم شراؤه وبيعه بعملات أخرى غير الدولار إلى نحو 20%، وفي عام 2023 تمّت تسوية 12 عقدًا رئيسيًا للسلع الأساسية بعملات غير الدولار، وهي زيادة كبيرة عن السنوات السابقة التي شهدت 7 عقود في عام 2022، وعقدين فقط في عام 2015 حتى عام 2021.

ومع الديناميكيات المتغيرة والتفتُّت الاقتصادي والتحول المحتمل للأنشطة الاقتصادية والمالية العالمية إلى كتل منفصلة، انخفضت حصة الدولار بالفعل في حجم احتياطات النقد الأجنبي لدى البنوك المركزية في العالم البالغة نحو 12.9 تريليون دولار، من أكثر من 70% عام 2000 إلى حوالي 55% بحلول نهاية عام 2023، لصالح العديد من العملات الاحتياطية غير التقليدية التي عوّضت هذا الانخفاض جزئيًا من خلال صعودها، بما في ذلك العملة الأسترالية والدولار الكندي والرنمينبي الصيني وغيرها، حسبما تظهر بيانات صندوق النقد الدولي.

وقال الصندوق في تقرير له الشهر الماضي إن تراجع دور الدولار على مدى العقدين الماضيين لم يعوّضه اليورو أو الين أو الجنيه الإسترليني، وبدلًا من ذلك زادت العملات الاحتياطية غير التقليدية، بما في ذلك الدولار الأسترالي والدولار الكندي والرنمينبي الصيني والوون الكوري الجنوبي والدولار السنغافوري وعملات الشمال، حصتها.

ورغم تنافس روسيا والسعودية على الابتعاد عن التداول بالدولار الأمريكي، تظل هيمنة الدولار في احتياطيات النقد الأجنبي قائمة في المستقبل المنظور، متفوقًا بفارق كبير على اليورو الذي يحتل المركز الثاني بنسبة 20% فقط، ويعتقد أن إزاحته أمر صعب في الوقت الحالي، لكن لا يستبعد أن يشهد العالم تقليل الاعتماد على الدولار، خاصة مع ظهور تكتلات اقتصادية مثل “بريكس” وانضمام المزيد من الدول إليها.

ويشكّل الدور المركزي الذي يلعبه الدولار في السلع الأساسية أحد جوانب هيمنته الأوسع على التجارة والتمويل العالميَّين، فنحو 90% من جميع المعاملات في أسواق الصرف الأجنبي يظهر فيها الدولار، في حين تتم اليوم نصف التجارة الدولية بالدولار، ما لا يعطي حافزًا كبيرًا للسعوديين للتحول إلى عملات أخرى.

وقد اكتسب مؤشر الدولار الأمريكي -وهو مقياس لقيمته مقابل سلّة من العملات الرئيسية- أكثر من 3% هذا العام بعد تراجعه خلال 2023 بنسبة 2.1%، واكتسب مؤشر بلومبرغ للدولار أكثر من 4% هذا العام، ما يعكس التقدم مقابل جميع نظرائه في الأسواق المتقدمة والناشئة الرئيسية، وسط تزايد عدم الاستقرار الجيوسياسي والتباطؤ في بعض الاقتصادات الكبرى.

ووفقًا لتحليل نشره مركز أبحاث المجلس الأطلسي، فإن التحول التدريجي للمشهد المالي العالمي ربما يكون جاريًا الآن، ما يفسح المجال لعالم يمكن فيه استخدام المزيد من العملات المحلية في المعاملات الدولية، ويظل فيه الدولار بارزًا، لكن من دون نفوذه الضخم، الذي تكمله عملات مثل الرنمينبي الصيني واليورو والين الياباني بطريقة تتناسب مع البصمة الدولية لاقتصاداتها.

وفي أوائل العقد الأول من القرن الحادي والعشرين، طلب الرئيس العراقي الراحل صدام حسين الدفع باليورو كجزء من برنامج “النفط مقابل الغذاء” التابع للأمم المتحدة، وأصرَّ العراق على التخلص من الدولار الأمريكي باعتباره “عملة العدو” مقابل اليورو الأكثر تعددية، وقد تم دفع جميع صادرات العراق النفطية تقريبًا في إطار البرنامج باليورو منذ عام 2001.

كان يُنظر إلى هذه الخطوة على أنها سيّئة من الناحية الاقتصادية لأن تجارة النفط العالمية بأكملها تتم بالدولار، ومع ذلك يُعتقد أن الارتفاع الملحوظ في قيمة اليورو، وارتفاع أسعار الفائدة، والقدرة على الدفع للمورّدين الأوروبيين بشكل رئيسي باليورو، قد ساهم في تحقيق مكاسب غير متوقعة تبلغ مئات الملايين لبرنامج النفط مقابل الغذاء العراقي.

اليوم، يرى البعض أنه قد يكون من الصعب مرة أخرى زعزعة الدور المركزي الذي يلعبه الدولار في أسواق النفط، وحتى إذا كانت دول الخليج تستخدم العملات المحلية في المعاملات، فإن الريال السعودي -كما هو الحال مع العديد من العملات الأخرى- لا يزال مرتبطًا بالدولار الأمريكي.

ويتوقع بنك أبوظبي التجاري أن يستمر ربط الريال السعودي بالدولار “على المدى القريب والمتوسط”، حيث تحتاج السعودية إلى مئات المليارات من الدولارات لتحويل اقتصادها والابتعاد عن صادرات النفط كجزء من برنامج “رؤية 2030″، الذي يعتمد على جذب الاستثمار الأجنبي.

وفي حين أن الأسواق لا تزال تحاول فهم الآثار الكاملة للتجارة الدولية، وما إذا سيكون هناك إعادة تنظيم للعملة العالمية والتمويل من شأنه أن يؤدي إلى مزيد من تقلبات العملة، تظل كيفية تعامل السعودية مع البترودولار نذيرًا هامًّا للمستقبل المالي القادم.