لطالما تصدرت تقارير وكالات التصنيف الائتماني، عن الدول أو البنوك أو الشركات الكبرى، خاصة في السنوات الخمسة عشر الأخيرة، النشرات الإخبارية والتقارير الصحفية لأهمية هذه التقارير التي تحدّد بعضها مصير دول، فعلى ضوء هذه التقارير تترتب أوضاع إيجابية أو سلبية بالنسبة لاقتصادات الدول.

في هذا التقرير لـ”نون بوست” سنحاول التعرف على أبرز هذه الوكالات وظروف تأسيسها والدور الذي تقوم به، فضلًا عن معايير تصنيفها ودرجات التصنيف المتبعة، إلى جانب التطرق إلى أبرز الاختلافات بين الوكالات الثلاثة المشهورة.

نبذة تاريخية

قبل معالجة الجوانب المختلفة لنشاط وكالات التصنيف الائتماني، بالإضافة إلى مسألة تأثيرهم في المجال المالي والاقتصادي، من المهم فهم السياق الذي ظهرت فيه أولى وكالات التصنيف وما رافقها.

ظهرت أول وكالة للتصنيف الائتماني في مدينة نيويورك سنة 1841 وهي “وكالة التجار”، وذلك بعد سنوات من الأزمة المالية التي ضربت الولايات المتحدة سنة 1837 وأحدثت ركودًا كبيرًا استمر حتى منتصف 1843، وخلالها انخفضت الأرباح والأسعار والأجور في حين ارتفعت البطالة.

من بين أسباب الأزمة مضاربات القروض في الولايات الغربية والانخفاض الحاد في أسعار القطن وانهيار فقاعة أسعار الأراضي وفيضان العملات الدولية وسياسات الإقراض التقييدية في بريطانيا العظمى.

أدت هذه الأزمة بالمستثمرين إلى استشعار الحاجة إلى تقييم قدرة الشركات على سداد ديونها، فقد تلقت أنظمة الأعمال والائتمان ضربة قاسية وأغلقت عشرات البنوك أبوابها وتخلفت عدة ولايات أمريكية عن سنداتها وانسحبت الولايات المتحدة لفترة وجيزة من أسواق المال الدولية.

رغم تأسيس “وكالة التجار” سنة 1841 فإن أصول التصنيف المالي تعود إلى سنة 1868، عندما نشر ضابط المخابرات والسياسي هنري فارنوم بور لأول مرة دليل خطوط السكك الحديدية في الولايات المتحدة.

يقدم هذا المنشور السنوي معلومات اقتصادية ومالية للمستثمرين الذين يرغبون في استثمار مدخراتهم بشركات السكك الحديدية الأمريكية الكبيرة، في ظل ازدياد حاجة هذه الشركات إلى جمع الأموال من المستثمرين بغرض تمويل مشاريعها التوسعية.

في سنة 1900 نشر رائد الأعمال جون مودي دليل الأوراق المالية الصناعية والمتنوعة، الذي صنف فيه الشركات حسب وضعها المالي، فقد قدم إحصاءات مفصلة تتعلق بأسهم وسندات المؤسسات المالية والوكالات الحكومية والتصنيع والتعدين والمرافق وشركات الأغذية.

في سنة 1906 أسس لوثر لي بليك مكتب الإحصاء القياسي بهدف توفير المعلومات المالية عن شركات خارج نطاق السكك الحديدية، واستخدم فيها بطاقات 5″ x 7″ كمعيار إحصائي بدلًا من نشر الكتاب السنوي، ما يسمح بظهور تحديثات كثيرة التواتر.

في الأثناء غذت الأزمة المالية لسنة 1907 العديد من التغييرات في الأسواق، إذ كانت الأزمة مسؤولة عن العديد من حالات الإفلاس وأدت إلى إرباك المستثمرين، نتيجة ما شهدته بنوك نيويورك من سحب للسيولة وفقدان الثقة لدى المودعين وعدم وجود صناديق ضمان للودائع.

اضطر مودي لبيع شركته بسبب نقص رأس المال، ثم عاد سنة 1909 بإصدار جديد يركز فقط على سندات السكك الحديدية، اقترح نظام تصنيف على شكل رسائل (من Aaa إلى C) لتقييم جودة الاستثمارات المرتبطة بشركات السكك الحديدية.

تأسست مؤسسة موديز رسميًا عام 1914، وتهدف تصنيفات الوكالة إلى طمأنة المستثمرين من خلال مكافحة عدم تناسق المعلومات بين مصدري السندات والمستثمرين، وبعدها بسنتين تأسست شركة “بورز للنشر”، وفي سنة 1922 تأسست شركة ستاندارد للإحصاء، وشركة فيتش للنشر في 1924، وقد اندمجت كل من شركتي ستاندارد وبورز عام 1941.

الوضع الحاليّ

يوجد حاليًّا نحو 130 وكالة تصنيف ائتماني حول العالم، لكن أغلبيتهم لا يُعرف اسمهم، فقد سيطرت ثلاث وكالات على القطاع لأكثر من قرن: “ستاندارد وبورز للخدمات المالية” و”موديز لخدمة المستثمرين” و”فيتش للتصنيف الائتماني”.

تسيطر “ستاندارد وبورز للخدمات المالية” على 43% من هذا السوق وتوظف نحو 1400 محلل، وتعتبر هذه الشركة فرعًا لشركات مكغرو هيل التي تنشر البحوث والتحليلات المالية على الأسهم والسندات.

فيما تحتل “موديز لخدمة المستثمرين” المرتبة الثانية في سوق التصنيف الدولي بحصة سوقية تبلغ 35% و1300 محلل وقد تم إدراج الشركة بالبورصة سنة 2000، ويغطي نشاط الشركة لخدمة المستثمرين تصنيف الديون السيادية لأكثر من 120 دولة، وديون ما يناهز 11 ألف شركة خاصة و21 ألف جماعة محلية (بلدية، محافظة، جهة، ولاية… إلخ)، كما تشمل تصنيفاتها نحو 72 ألف سند من السندات المهيكَلة.

أما “فيتش للتصنيف الائتماني” فتبلغ حصتها السوقية 18% وتُشغّل 1140 محللًا، وهي شركة فرعية مملوكة بالكامل لشركة هيرست بعد استحواذها على 20% إضافية مقابل 2.8 مليار دولار في 12 أبريل/نيسان 2018.

بلغ حجم مبيعات شركة “ستاندارد وبورز للخدمات المالية” سنة 2010، 2.9 مليار دولار، أما شركة “موديز لخدمة المستثمرين” فقد بلغت مبيعاتها في نفس السنة ملياري دولار، فيما تراجعت مبيعات “فيتش للتصنيف الائتماني” مقارنة بهما وبلغت 732.5 مليون دولار.

يرتكز دور وكالات التصنيف الائتماني في تقليص ما يصطلح عليه الاقتصاديون بـ”تباين المعلومات” بين المقترضين والمستثمرين

نلاحظ من هنا أن الوكالات الثلاثة السابق ذكرها تسيطر على نحو 95% من سوق التصنيف الدولي، أما باقي الوكالات فتتقاسم بينها الـ5% المتبقية من السوق، من بين هذه الوكالات نجد “وكالة التصنيف الائتماني اليابانية” و”روس رايتينغ للتصنيف الائتماني” و”داغونغ” الصينية و”إيغان جونس رايتينغس” الأمريكية.

وعربيًا توجد وكالة سمة للتصنيف الائتماني، وهي أول وكالة تصنيف سعودية مرخصة لتقديم أعمال التصنيف الائتماني، ووافقت على إنشائها هيئة السوق المالية في 7 يناير/كانون الثاني 2016.

يعود سبب احتكار هذه المؤسسات الثلاثة لسوق التصنيف العالمي إلى امتلاكها خبرة كبيرة لقرابة القرن، هذه الخبرة منحتها سمعة كبيرة، إلى جانب ذلك لديهم رأس المال والموارد البشرية اللازمة لتقييم عشرات آلاف الأوراق المالية.

إلى جانب ذلك، لعبت عوامل أخرى دورًا مهمًا في هذا الشأن من بينها اعتمادها من هيئة الأوراق المالية الأمريكية عام 1975، كجهات ذات مصداقية نظرًا لاستجابتها للمعايير، وأدى إنشاء مثل هذا الاعتماد إلى جعل قطاع التصنيف أقل وصولًا إلى الوافدين الجدد المحتملين، وعزز بحكم الواقع المركز المهيمن للشركات الثلاثة الكبرى.

في نهاية السبعينيات وبداية الثمانينيات كان من الممكن أن تأمل وكالات التصنيف الجديدة في العثور على مكان بين الوكالات الثلاثة الكبرى، لكن اشترت موديز وفيتش وستاندارد وبورز معظم هذه الوكالات الصغيرة (أكثر من ثلاثين) إلى جانب تنامي عمليات الدمج والاستحواذ هذه، تضاعفت شراكات الوكالات الثلاثة مع وكالات التصنيف العاملة على المستوى المحلي.

يظهر من هنا أن ميزان القوى حاليًّا لصالح هذه الوكالات، يعني ذلك أنه ليس من السهل على دولة ما أو مؤسسة أن تنهي التعاقد معها، فانتهاء العمل مع هذه الوكالات بأي داع كان سيكون نتيجته “الحتمية” الانهيار، خاصة إن كان الطرف الذي طلب إنهاء التعامل “ضعيفًا”.

هذا لا يعني ضرورة التسليم بهيمنة هذه الوكالات الثلاثة على السوق، إذ توجد مؤسسات تحاول الصعود ومنافستها، ولا شك في أن الانفتاح الأكبر على المنافسة في سوق التصنيف سيؤدي إلى تأثيرات إيجابية، مثل خفض الأسعار التي تفرضها الوكالات، كما أنه سيسهم، إلى حد ما في تحسين جودة التصنيف لأنه على الرغم من الأخطاء التي ارتكبت في السنوات الأخيرة فإن الافتقار إلى بديل موثوق به عن الوكالات الثلاثة الأولى الحاليّة يمنع جهات الإصدار من الابتعاد عنه باعتباره عقوبة.

يتعين على الوكالات الجديدة، إن كانت حقًا تريد المنافسة، أن تندمج وتنصهر مع بعضها في شكل مؤسسات كبرى وأن تسعى إلى اكتساب رأس المال وعدد أكبر من الموظفين فضلًا عن تحسين خدماتهم وطلب مقابل مادي منافس لما تطلبه الوكالات الكبرى.

نشاط وكالات التصنيف

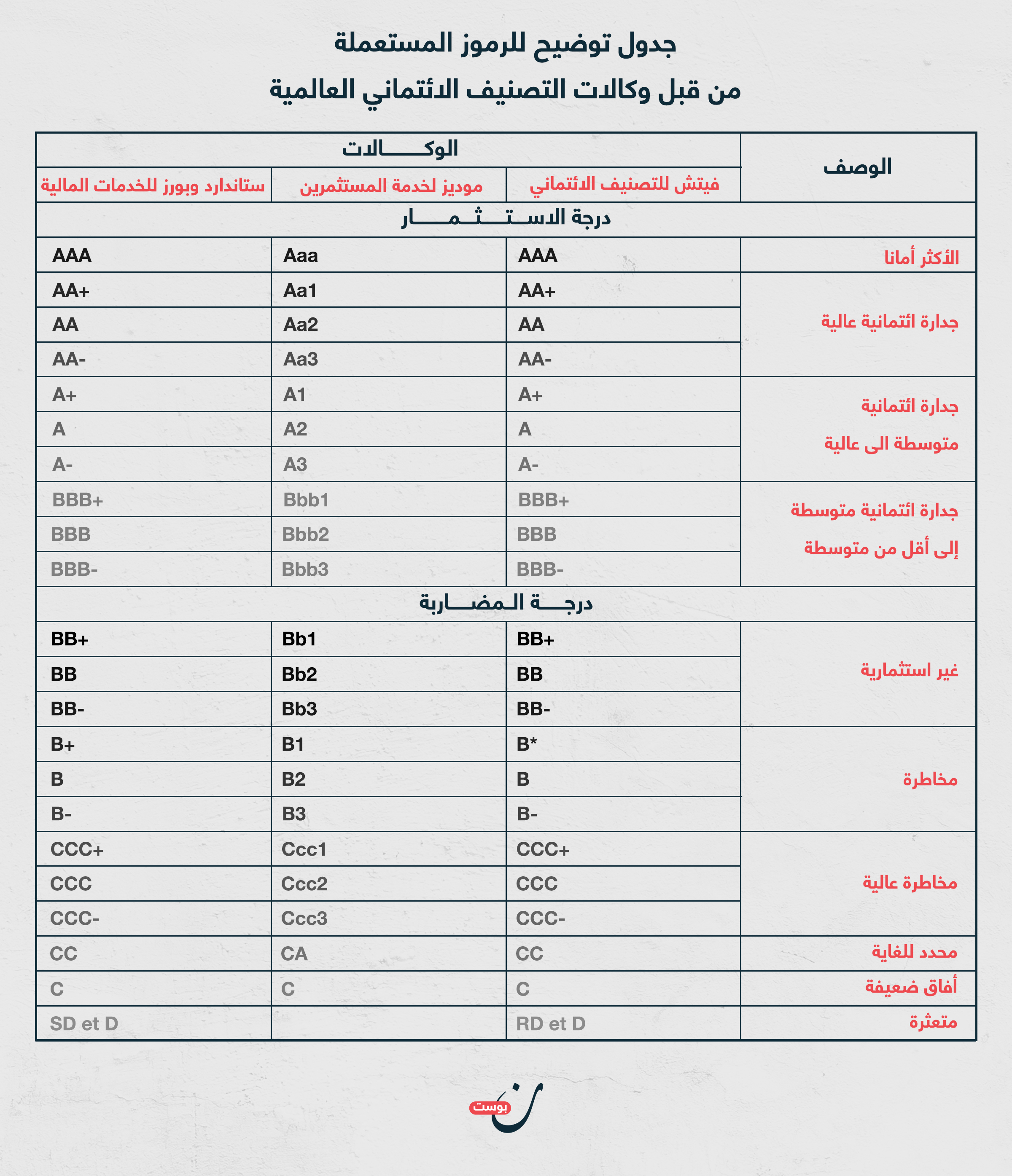

تقدم الوكالات العاملة في هذا القطاع خدمات متنوعة، لكن يبقى التصنيف بالطبع نشاطها المفضل، الذي نعرفه من خلال رمز من بضعة أحرف وأرقام ومختصرات (AAA، A +، baa3، إلخ)، من خلالها يلخصون جميع أعمال التحليل التي قاموا بها.

يعتبر التصنيف الائتماني وفق الاتحاد الأوروبي “رأي صادر عن مؤسسة معترف بها يوفر فئات مختلفة من التصنيف، فيما يتعلق بالجدارة الائتمانية لكيان وقدرته على الحصول على القروض اللازمة، ومدى وفائه بما عليه من التزامات في موعدها”.

عادة ما يلجأ الكيان طالب القرض للحصول على تقرير عن وضعه الائتماني من وكالات التصنيف أو يقوم هو بإعداده عبر إداراته الداخلية، لكن في أحيان أخرى تقوم جهات خارجية بعمل التصنيف لتتأكد من شفافية ما تتضمنه التقارير الخاصة بالتصنيف الائتماني من معلومات.

غالبًا ما ينظر من خلال التصنيف الائتماني إلى عدة مؤشرات، منها: الأصول التي يمتلكها الكيان طالب القرض، فضلًا عن مدى سهولة التدفقات النقدية إليه، سواء من الداخل أم الخارج، إلى جانب سابقة تعامله مع الدائنين وأسعار الفائدة التي حصل بها على قروضه من قبل، كما يتناول التقرير بالنسبة للدول مدى حالة الاستقرار السياسي والأمني وتأثيرها على الوضع الاقتصادي، وخاصة القدرة على سداد الديون.

يتناول التقرير عادة البعد الزمني، لوضع الكيان الذي يشمله التصنيف الائتماني من حيث المدى القصير أو الطويل، لذلك غالبًا ما نجد تقارير وكالات التصنيف تضع عبارة “نظرة مستقبلية سلبية أو إيجابية أو غير مستقرة أو مستقرة”.

يعتبر التصنيف الائتماني بمثابة صك لصلاحية أو عدم صلاحية الكيان المعنِي للحصول على القروض من أسواق الائتمان أو المؤسسات المالية الدولية، فإن كانت نظرة وكالات التصنيف جيدة للكيان طالب القرض فإنه سيحصل بسهولة على مبتغاه وإن كان تقييمهم سلبيًا له فذلك سيصعب المهمة عليه.

يرتكز دور وكالات التصنيف الائتماني في تقليص ما يصطلح عليه الاقتصاديون “تباين المعلومات” بين المقترضين والمستثمرين، من خلال تزويد الأسواق المالية بمعلومات عن جودة الديون التي يتم إصدارها ومستوى المخاطرة المحتملة بالاستثمار فيها.

وتقوم وكالات التصنيف الائتماني بتصنيف الديون التجارية بالنسبة للشركات الخاصة والعمومية التي تلجأ إلى الأسواق المالية لإصدار سنداتها والديون السيادية بالنسبة للدول أو ما دون السيادية بالنسبة للجماعات الترابية (مجالس بلدية أو جهات)، والمنتجات المالية المركبة التي تدمج بين مشتقات مالية مختلفة.

في الأصل، كانت تصنيفات الوكالة للسندات، وهي أوراق مالية قابلة للتداول تصدرها دولة ما أو صادرة عن شركات أو بنوك، ثم استهدفت هذه التصنيفات مصدري الأوراق المالية أنفسهم، وتعتبر وكالات التصنيف الائتماني أن التصنيفات التي تقوم بها مجرد آراء تعبر عنها.

كما أنها لا تضمن أي شيء للمستثمرين، وترى تبعًا لذلك أنها لا تتحمل العواقب الناتجة عن أي قرار يُتَّخَذ بناء على هذه الآراء، ويضمن التعديل الثاني للدستور الأمريكي (حرية التعبير) الحماية لهذه المؤسسات من أي متابعات قانونية جراء تصنيفات خاطئة تصدر عنها.

كيفية العمل

لكل وكالة تصنيف ائتماني طريقتها الخاصة في تحديد التصنيف، طريقة لا يتم إعلانها وإنما يتم الإعلان فقط عن الجوانب المنهجية الأكثر عمومية، ويشمل التصنيف عادة معايير كمية ونوعية وتختلف هذه المعايير بالنسبة للشركات والدول.

سنة 2009 فرض الاتحاد الأوروبي على وكالات التصنيف مزيدًا من الشفافية فيما يتعلق بالمنهجية والتغييرات الحاصلة فيها، ونفس الشيء حصل سنة 2010 من الولايات المتحدة الأمريكية، فبادرت المؤسسات بإصلاح مواقعها الإلكترونية وإضفاء مزيد من الشفافية على عملهم ولإثراء محتوى مواقعهم.

مع ذلك، بقيت المعلومات المهمة سرية، وأيضًا أدّى نشر آلاف الصفحات باسم الشفافية إلى التعقيد ومزيد من الارتباك بالنسبة لغالبية المستثمرين المحتملين وحتى لبعض المتخصصين في المجال المالي، فالوفرة في البيانات تجعل المعلومات المقدمة غير قابلة للاستخدام.

نظرًا لاحتفاظ كل وكالة تصنيف بمقاييس وطرق تصنيف مختلفة، يبقى مقارنة عمل الوكالات أمرًا صعبًا، لذلك يمكن أن نجد تصنيفات مختلفة صادرة عن مؤسسة مختلفة لدولة واحدة أو مؤسسة واحدة، فكل مؤسسة لها طريقتها ومعاييرها.

إعداد تقرير التصنيف يتم في البداية من خلال المحللين العاملين في المؤسسة، إذ يجمع المحللون المعينون من الوكالات المعلومات اللازمة عن مخاطر الائتمان للمؤسسة أو الدولة المعنية ويلتقون بمديري الشركة أو الدولة المعنية.

بعد ذلك تتم مناقشة التصنيف أو مراجعته والتصويت عليه من لجنة تصنيف مكونة من العديد من المحللين، وقد تتم مراجعة التصنيف صعودًا أو هبوطًا اعتمادًا على تطور الملاءة المالية المتوقعة للمؤسسة.

تقوم الوكالات بإصدار توقعات تصنيفية يمكن أن تكون إيجابية أو مستقرة أو سلبية وتعكس رؤية الوكالة لمستقبل المؤسسة، في المتوسط، تقوم الوكالات بإجراء تقييم جديد كل عام، لكن يمكنها أيضًا أن تقرر التعجيل بالأمور بناءً على تطورات سياسية أو تدهور الوضع المالي أو تغير حاصل في المعاملات مثل الاندماج أو الاستحواذ.

تتراوح مستويات التصنيف لدى وكالات التصنيف الائتماني، ما بين (AAA) “درجة أمان عالية”، وهو أعلى تصنيف للجدارة الائتمانية، وإن كان يتضمن درجات تابعة مثل (AA)، أو (A)، ثم تصنيف (BBB) ويعني جدارة ائتمانية متوسطة” ودرجاته المختلفة، كما هو في التصنيف السابق، ثم التصنيف (CCC) “جدارة ائتمانية عالية المخاطر”، ثم التصنيف الأخير (DDD) “جدارة ائتمانية متعثرة” ودرجاتهما المختلفة كما في التصنيفين السابقين.

حيادية المؤسسات

كما قلنا تتركز وكالات التصنيف الثلاثة الكبرى في الولايات المتحدة وبدرجة أقل في المملكة المتحدة، ما جعل العديد من القوى والمؤسسات تشكك في “حيادية” وكالات التصنيف، وقد أظهرت العديد من الوقائع أن تقارير هذه الوكالات كانت مسيسة.

من بين هذه المؤشرات ما حصل سنة 2010، ففي عهد الرئيس الأمريكي الأسبق باراك أوباما، خفض تقرير مؤسسة ستاندر آند بورز التصنيف الائتماني للولايات المتحدة الأمريكية، وهو ما أغضب واشنطن، وطالبت إدارة أوباما الوكالة بسحب تقريرها خلال 24 ساعة، وهو ما تم بالفعل، وتم إعادة تصنيف الوضع الائتماني لأمريكا عند أعلى درجاته كما كانت (AAA).

وتتهم هذه المؤسسات بأنها أداة بيد الحكومة الأمريكية، تستخدمها من أجل إلحاق ضرر اقتصادي بدول معينة من وقت لآخر، فضلًا عن محاولاتها التأثير سلبًا على نمو الشركات الكبرى المنافسة للشركات الأمريكية.

ظهر هذا سنة 2016، حيث تم تخفيض تصنيف تركيا الائتماني إلى مستوى “عالي المخاطر” على الرغم من أدائها الاقتصادي الجيد، بسبب خلافها السياسي مع إدارة الرئيس الأمريكي دونالد ترامب، على إثر ذلك اتّهم الرئيس التركي رجب طيب أردوغان مؤسسات التصنيف وتحديدًا “موديز” بالاكتساء بصبغة سياسية وأنها تعمل وفق دوافع سياسية.

تُتهم وكالات التصنيف الائتماني بالتسبب بدرجة كبيرة في الأزمة المالية التي عصفت بسوق الرهن العقاري في الولايات المتحدة سنة 2007

لم يقتصر الأمر على تركيا، إذ تكرر الوضع مع نحو 9 دول أوروبية عقب تفاقم الأزمة المالية لأوروبا بعد سنة 2010، وهو ما دعا بعض الدول الأوروبية وعلى رأسها ألمانيا بالتفكير في تأسيس وكالة تصنيف خاصة بأوروبا واعتماد البرلمان الأوروبي قواعد أكثر صرامة لعمل وكالات التصنيف الائتماني، وذلك من أجل وضع حد لأنشطة مؤسسات التصنيف المُسيّسة.

كما استهدفت هذه الوكالات أيضًا كلًا من الصين والهند وروسيا سنة 2017، الأمر الذي دفع وزارة المالية الصينية إلى اعتبار قرار “موديز” منهجًا غير ملائم لتهويل الصعوبات التي واجهها الاقتصاد الصيني في تلك الفترة.

سنة 2009، أشار تقرير صادر عن لجنة “ستجليتز” لإصلاح المنظومة النقدية والمالية الدولية بطلب من الأمم المتحدة، إلى مشكلة استقلالية وكالات التصنيف الائتماني عن أصحاب الديون التي يقومون بتصنيفها، وإلى تضارب المصالح الواضح الذي يطبع نموذجها الاقتصادي الحاليّ.

فمن جهة وكالات التصنيف الائتماني مطالبة بتزويد المستثمرين بمعلومات حقيقية وموضوعية عن الديون المُصنَّفة، ومن جهة أخرى فإن مصلحتها تقضي بمنح تصنيفات جيدة لديون المقترضين الذين يلجأون إلى خدماتها دون باقي الوكالات، وذلك لزيادة أرباحها وحصتها من السوق.

أزمة سنة 2007

إلى جانب اتهامها بعدم الحياد، تُتهم وكالات التصنيف الائتماني بالتسبب بدرجة كبيرة في الأزمة المالية التي عصفت بسوق الرهن العقاري في الولايات المتحدة سنة 2007، إذ اتهمت بتضليل المستثمرين بشأن الجودة الحقيقية للديون التي قاموا بتصنيفها.

منحت وكالات التصنيف في تلك الفترة درجات عالية (AAA) لمنتجات مالية ذات جودة رديئة ونسبة مخاطرة عالية، أدت هذه التصنيفات إلى كسب ثقة المستثمرين، أفراد ومؤسسات، في هذه المنتجات وجذبهم إليها مع أن نسبة المخاطرة بالاستثمار فيها كانت عالية.

سمح الإقبال على تلك المنتجات بتوزيع مزيد من الرهون العقارية الرديئة على أشخاص لا يتوفرون على ملاءة ائتمانية جيدة، ما أسهم في خلق فقاعة عقارية ما لبثت أن انتهى بها المطاف إلى الانفجار في صيف سنة 2007 حيث تكاثر عدد العاجزين عن السداد.

أدى ظهور حقيقة الأصول التي اشتراها المستثمرون من قبل إلى العلن وتهافتهم على بيعها، إلى انهيار أسعارها في الأسواق وإفلاس العديد من المؤسسات المالية في الولايات المتحدة وخارجها، ما أدى إلى أزمة مالية عالمية.

نتيجة ذلك، تم سن المزيد من القوانين من أجل ضبط عمل هذه الوكالات وتشديد الرقابة عليها، من ذلك تبني البرلمان الأوروبي قانونًا في 23 أبريل/نيسان 2009 يفرض العديد من الالتزامات على الوكالات الراغبة في أن يتم اعتماد تصنيفاتها داخل دول الاتحاد.

كما تبنى الكونغرس الأمريكي تعديلًا في 13 مايو/أيار 2010 يعيد مساءلة مبدأ عدم مسؤولية وكالات التصنيف إزاء التصنيفات الصادرة عنها باعتبارها آراء، ما يُفترض أنه سيؤدي إلى شعورها بالمسؤولية خوفًا من العواقب القانونية.