صندوق النقد يا صندوق

سِمُّه فى الشهد (العسل) مين هيدوق

يا بانيلي بيتي يا صندوق

يا زارعلي غيطي (حقلي) يا صندوق

من غيرك أنت عيشة كوحيتي (معدمة)

تلك كلمات ساخرة من أغنية “صندوقه” للشاعر المصري ياسر المناوهلي، تزامنت مع طلب مصر قرض من صندوق النقد الدولي في عهد المجلس العسكري عام 2012، لعلاج الخلل الاقتصادي الذي خلّفته ثورة 25 يناير/ كانون الثاني 2011، وما تلاها من قرارات عشوائية أدّت إلى حالة اقتصادية متعثرة.

منذ ذلك الحين، باتت مصر أسيرة معادلة الاقتراض الدائم، لتمويل سداد ديونها السابقة مع فوائدها، وأصبحت بحسب الوصف “دولة متسوّلة”، يعتمد اقتصادها أكثر من أي وقت مضى على الدعم الأجنبي، وخاصة القروض.

يعيد البعض اليوم نشر هذه الأغنية تزامنًا مع طلب مصر قرض جديد من هذه المؤسسة المالية الدولية للمرة الرابعة منذ عام 2016، في ظلّ تعرضها لضغوط مالية شديدة بسبب الحرب الروسية الأوكرانية، فهل الصندوق هو الحل الوحيد الذي اعتاد عليه نظام الرئيس عبد الفتاح السيسي لمنع انهيار الاقتصاد المصري الذي دخل غرفة الإنعاش منذ سنوات؟ وهل يواصل الصندوق سياسته لإفقار الشعوب في وقت تتجدد فيه كل يوم التحذيرات من أزمة التخلف عن سداد الديون؟

قرض جديد.. محاولة أخرى لإفقار المصريين

في مارس/ آذار الماضي، أعلن صندوق النقد أن مصر تقدمت بطلب للحصول على قرض جديد لمواجهة تداعيات الحرب الروسية الأوكرانية على اقتصادها المحلي، ورغم النفي المتكرر لهذا الإعلان، صرّح المتحدث باسم مجلس الوزراء المصري أن المشاورات مع الصندوق ستستمر خلال الأسابيع المقبلة للتوصّل إلى اتفاق، بما يسمح بدعم خطط مصر على المدى المتوسط وضمان استقرار الأوضاع الاقتصادية.

بعد أيام قليلة، جاء الإعلان عن إحراز تقدم في التفاوض مع صندوق النقد الدولي على لسان وزير المالية المصري، محمد معيط، الذي قال إن المحادثات مع الصندوق بشأن قرض جديد شهدت تقدمًا ملحوظًا، لكن المجلس التنفيذي للصندوق يشدد في شروطه على حتمية قيام مصر بإصلاحات مالية وهيكلية أعمق، فتفاقُم أعباء الدين العام زاد من هشاشة الوضع المالي، أو هكذا يصف الصندوق وضع مصر المالي.

بيان مجلس الوزراء المصري حول المشاورات مع صندوق النقد الدولي.

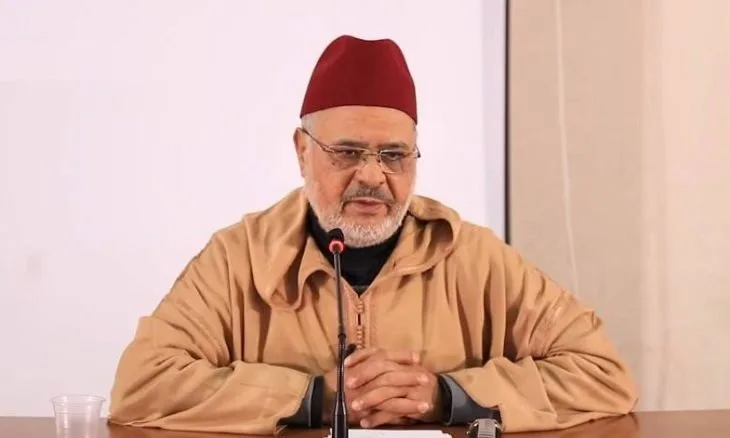

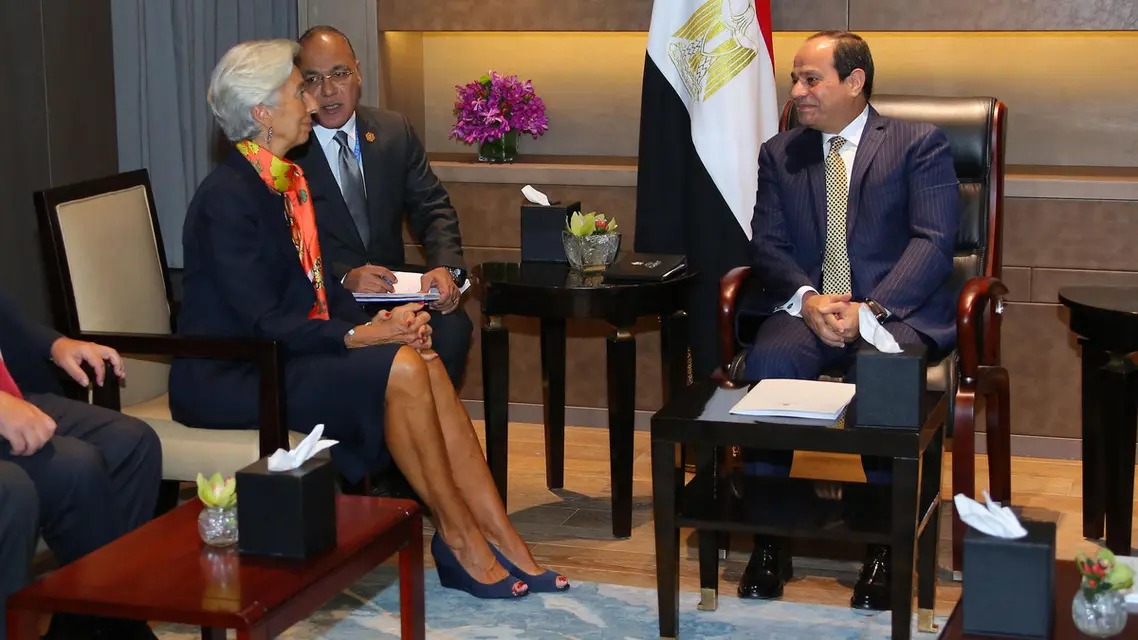

تطالب القاهرة الصندوق بأكثر من 5 مليارت، بل تتحدث عن 20 مليارًا لحاجتها الماسّة لهذه الأموال، وقد اعترفت الحكومة بوجود خلافات مع الصندوق، الذي يرى أن مصر بحاجة للاستقرار المالي ومواصلة الإصلاحات، إلى جانب الحاجة لبرنامج تابع للصندوق يحمي الفئات الضعيفة، وسبق أن أوضحت مديرة صندوق النقد الدولي، كريستالينا غورغييفا، في أبريل/ نيسان الماضي، أن ما يلاحَظ الآن أن الأوضاع المحيطة بالاقتصاد المصري تزداد سوءًا.

تشمل أبرز السياسات والإصلاحات الاقتصادية التي تحدّث عنها الصندوق، خلال زيارة على مستوى الخبراء لمصر، تعديلات إضافية في السياسة النقدية التي تعتمدها البلاد، عبر تطبيق مرونة أكبر في ما يخصّ سعر الجنيه المصري مقابل الدولار، والتوسع في تنفيذ برامج الخصخصة، وتفكيك الهيئات الاقتصادية الحكومية وإعادة هيكلتها وعرضها للبيع.

ويعني هذا من الناحية العملية صرف فئات واسعة من الموظفين المستفيدين من هذه المؤسسات، وانحفاض إضافي في قيمة الجنيه المصري، قد يترتّب عنه مزيد من التراجع في القدرة الشرائية للمواطن المصري، ما سيفاقم من السخط الجماهيري الذي يهدد استقرار النظام.

بالنظر إلى الشروط التي وضعها الصندوق للحصول على هذا القرض، والتداعيات المعيشية المتوقعة التي يمكن أن تنتج عن تنفيذها، كان من الواضح أن مسار الحصول على القرض الجديد لن يكون كما سبق بالنسبة إلى النظام المصري، ما دفع السيسي لحشد دعم ووساطة الدول الأوروبية، خلال مؤتمر صحفي مع المستشار الألماني أولاف شولتس في برلين، لإتمام الحصول على القرض دون المعايير المعمول بها في الصندوق أو اشتراطاته القاسية.

رغم أن مصر تتطلع للحصول على أكثر من 20 مليون دولار من دول الخليج، إلا أنه حتى بعد الحصول على هذه الأموال، ستظل هناك فجوة مالية في موازنة الدولة.

يؤمن صندوق النقد بأن النمو الاقتصادي للدول يتحقق مع حرية السوق المطلقة وإيقاف تدخل الدول فيه، وتتضمّن وصفته لذلك: خفض قيمة العملة الوطنية بتعويم جزئي أو كلي، زيادة الضرائب والرسوم، ترشيد إنفاق الحكومة، إلغاء الدعم الحكومي عن السلع والخدمات، التقشف وبيع شركات القطاع العام للقطاع الخاص، تخفيض العمالة في القطاع العام، رفع أسعار الخدمات العامة وإلغاء الدعم عن الغذاء والمحروقات.

هذه الوصفة قد تنجح وقد لا تنجح، فقد نجحت دول عديدة في تسديد ديونها كاملة إلى الصندوق منذ عام 2000، معظم هذه الدول عانت الأمرّين كي تصل لمرحلة تسديد الديون، وربما لم تصل للنمو الاقتصادي الذي كانت تحلم به، في المقابل فشلت دول أخرى في سداد ديونها بسبب النصائح التي أعطاها صندوق النقد، وبحسب إحصاءات عام 2016، أكثر من 70 دولة من أصل 189 مدينة لصندوق النقد الدولي بنحو 80 مليار دولار، تتصدرها البرتغال بأكثر من 21.7 مليار دولار.

يمكن قياس هذه الوصفة المدمِّرة للطبقة المتوسطة والفقيرة على المجتمع المصري، حيث تسعى الحكومة المصرية للحصول سريعًا على القرض الأخير بعد أن أصبح أكثر من 30 مليون مصري تحت خط الفقر، وفقًا لتقارير الجهاز المركزي للتعبئة والإحصاء، نتيجة التفاقم القياسي في معدلات التضخم في السنوات الأخيرة، وهي الأزمة التي عمّقتها حرب روسيا على أوكرانيا بشكل زاد الأمر تعقيدًا.

ربما يعدّ نزوح الأموال المستثمَرة في أدوات الدين المحلي المصرية، أهم وأخطر التداعيات المستجدّة على الاقتصاد المصري في أعقاب الحرب على أوكرانيا، فخلال العام الجاري، بلغ حجم الأموال الأجنبية الساخنة التي خرجت من مصر 20 مليار دولار بعد بداية الحرب، بحسب تصريحات وزير المالية المصري، ومن المرجّح أن تتزايد تلك المبالغ خلال الفترة القادمة.

يأتي ذلك أيضًا في الوقت الذي تراجع فيه الجنيه المصري، مقابل الدولار الأمريكي منذ شهر يونيو/ حزيران الماضي حتى الآن بنسبة 20%، ليصل إلى أدنى مستوى له في 5 سنوات، وارتفعت أسعار الاستهلاك لإجمالي البلاد على أساس شهري بـ 2.4% في مارس/آذار الماضي، وقفزت قيمة الديون الخارجية 77% خلال 5 سنوات، لتصبح الأكبر من نوعها على مستوى الدول العربية.

كما أعلن البنك المركزي المصري تهاوي صافي الاحتياطات من النقد الأجنبي في شهر واحد فقط بمقدار 2.120 مليار دولار، لتصل إلى 33.375 مليار دولار بنهاية يونيو/ حزيران الماضي، وتتوقع الموازنة العامة الجديدة أن تسجّل عجزًا قيمته 30 مليار دولار، وبلغ معدل التضخم خلال يونيو/ حزيران الماضي 14.7% على أساس سنوي، مقابل 5.3% للشهر ذاته من العام الماضي، وهو أعلى مستوى منذ عام 2019.

وتتوقع مؤسسة “ستاندرد آند بورز” المالية أن تصبح مصر أكبر مصدر للديون السيادية بين الأسواق الناشئة في أوروبا والشرق الأوسط وأفريقيا، حيث ستبلغ إصدارات مصر من السندات 73 مليار دولار خلال العام الحالي مقابل 63 مليار دولار العام الماضي، ورغم أن مصر تتطلع للحصول على أكثر من 20 مليون دولار من دول الخليج، إلا أنه حتى بعد الحصول على هذه الأموال، ستظل هناك فجوة مالية في موازنة الدولة.

الدخول في دوامة صندوق النقد

لفهم التحديات التي تواجه الوضع الراهن، علينا العودة إلى مسار الاقتراض الذي سلكته مصر منذ وصول السيسي إلى الحكم عبر انقلاب عسكري عام 2014، فمنذ ذلك الحين سعى السيسي لإضفاء الشرعية على حكمه عبر سلسلة من المشاريع التي أدخلت البلاد في دوامة القروض والودائع مع صندوق النقد وغيره من المؤسسات المالية والدول الخليجية، فاقت إمكانات الدولة ووضعها الاقتصادي، وتعرضت لكثير من الانتقادات حول كلفتها العالية وجدواها الاقتصادية.

بحسب منظمة مشروع الديمقراطية في الشرق الأوسط (POMED)، أصبحت شهية مصر المالية في ظل حكم السيسي هائلة، حيث يذهب جزء صغير نسبيًّا من النظام الغذائي المالي إلى احتياجات السكّان المتزايدين، الذين يعيشون في منطقة محدودة وشحيحة المياه، وغير قادرين على تحقيق الاكتفاء الذاتي من الغذاء، لكن الكماليات، وليست الضروريات الأساسية، هي التي تمتصّ الجزء الأكبر من الإيرادات المتاحة.

خصّصَ صندوق النقد الدولي بين خريف 2020 وربيع 2021 لمصر وحدها ما يقارب 8 مليارات دولار، أي 20 مليار دولار في أقل من 5 سنوات، ما يجعل مصر ثاني أكبر مقترض من الصندوق بعد الأرجنتين.

أول هذه المشاريع ما يُطلق عليه “قناة السويس الجديدة” التي وصلت تكلفتها إلى 8 مليارت دولار، لكنها لم تحقق الزيادة الهائلة التي توقعها السيسي في العائدات المالية، حيث ارتفعت رسوم العبور إلى 5.8 مليارات دولار فقط عام 2020، مقارنة بـ 5.6 مليارات دولار عام 2017، ليرثَ المصريون من هذا المشروع المتعثّر ديونًا ضخمة تُضاف إلى سابقاتها، وبات لزامًا على الحكومة أن تؤمّن سداد سندات الدين التي أصدرتها لتمويل المشروع، بنسبة فائدة قاربت الـ 12% سنويًّا.

تكرّرَ سيناريو المشاريع عديمة الفائدة في ما يخص مشروع “العاصمة الإدارية الجديدة” في الصحراء، على بُعد 25 كليومترًا شرق العاصمة القاهرة، والذي من المتوقع أن تصل تكلفة المرحلة الأولى وحدها 25 مليار دولار، وقد موّلت مصر هذا المشروع عبر الاقتراض مجددًا من المصارف والمؤسسات المالية الأجنبية، لكن الشكوك ما زالت تحيط به من ناحية العوائد الاقتصادية المتوقعة، والتي قد تنتهي بتكرار سيناريو “قناة السويس الجديدة”.

وتشمل القائمة عمليات الاستحواذ التي يبدو أن معظمها يضيف قيمة رمزية وليست اقتصادية، ومنها صفقات الأسلحة التي لا تُعرف قيمتها الحقيقية، ولكنها جعلت البلاد من بين أكبر المشترين للأسلحة في العالم، وإنشاء مفاعل نووي بقيمة 25 مليار دولار لإنتاج الطاقة في بلد به فائض في الكهرباء، والعديد من أكبر المشاريع المقرونة بصفة التفضيل في أفريقيا أو حتى في العالم، بدءًا من أطول مبنى وأكبر كنيسة في القارة إلى أكبر مزرعة سمكية في العالم.

بحسب وصف الباحث في المعهد الإيطالي للشؤون الدولية، روبرت سبرينغبورغ، في دراسة بعنوان “تَتَبّعْ مسار المال لتعرف حقيقة مصر السيسي”، فإن حكومة السيسي تتصرف كما لو كانت تترأّس دولة ريعية غنية بالنفط مثل دول الخليج، أو دولة تجارية تستفيد من ميزان تجاري مستدام يغذّيها توسيع الصادرات المصنَّعة مثل الصين، رغم أنها ليست كذلك، والواقع أن النموذج الذي تتبنّاه الدولة يتطلب موارد اقتصادية لا تتناسب إطلاقًا مع قدرة الاقتصاد على توفيرها.

هكذا، كان هذا النوع من المشاريع الطموحة سببًا في تراكم الديون والالتزامات المالية التي تورّطت بها الدولة، واستنزفت مداخيلها، فخلال السنوات الستّ الأخيرة، حصلت مصر على 3 قروض من صندوق النقد الدولي بإجمالي 20 مليار دولار، الأول عام 2016، حين لجأت مصر لصندوق النقد لتمويل برنامج الإصلاح الاقتصادي الذي بدأت مصر تنفيذه، وحصلت في نوفمبر/ تشرين الثاني من هذا العام على طلبها بعد مفاوضات مع الصندوق المعروف بشروطه القاسية على الطبقتَين المتوسطة والفقيرة، وتمثّلَ في قرض بقيمة 12 مليار دولار على 3 سنوات بفوائد عالية عكس ما تقوله السلطات.

تراكمت التزامات مصر لمصلحة صندوق النقد، حتى وصلت قبل المساعدة الأخيرة من صندوق النقد الدولي إلى 125.3 مليار دولار في الثلث الأول من عام 2020.

بررت الحكومة حينها اللجوء إلى القرض بحاجة البلد لاستكمال خطتها الإصلاحية، منها مشاريع الصرف الصحي ومشاريع الكهرباء، مستخدمة في تبريرها مصطلحات تخفي حقيقة الأزمات التي تنتظر المواطن المصري والطبقة العاملة، فقد تحدثت عن سعر مرن بدل تعويم الجنيه، وقالت “ترشيد” عند رفع الدعم عن الخدمات الأساسية، وسوّقت طلبات أو شروط صندوق النقد الدولي على أنها موافقة على البرنامج الإصلاحي المصري.

استبقت القاهرة المفاوضات مع الصندوق بفرض إجراءات مؤلمة، منها رفع أسعار السلع والخدمات وفرض ضريبة القيمة المضافة وإقرار قانون الخدمة المدنية في البرلمان، رغم وجود مبادرات بديلة كان يمكن الاعتماد عليها بدل الوقوع تحت رحمة صندوق النقد، من بينها مراجعة ما يوصف بالمشاريع الكبرى وتأجيل بعضها وتشغيل المصانع المغلقة التي تقدَّر بالآلاف.

وبدلًا من فرض ضريبة القيمة المضافة، كان من الممكن الأخذ بنظام الضريبة التصاعدية على الدخل، مع إعادة العمل بالضريبة على الأرباح الناتجة عن معاملات البورصة، وتبنّي سياسة نقدية جديدة للجنيه عبر تغيير نظام سعر الصرف بربطه بسلة العملات بدلًا من ربطه بالدولار الأمريكي فقط، والحدّ من هيمنة المؤسسة العسكرية على الاقتصاد التي قال المليادير المصري نجيب ساويرس أنها تتراوح بين 40 و45%، وتصل استنادًا إلى منظمة الشفافية العالمية إلى 60%.

لم تنتهِ رحلة مصر مع صندوق النقد بحصولها على قرض الـ 12 مليار دولار، فبحسب توصيف الصحفي والكاتب الفرنسي في مقال نشره موقع “أوريون 21“، فإن “السيسي هو بلا شك الرجل الأفريقي المدلل لدى المؤسسات المالية الدولية”، إذ خصّص صندوق النقد الدولي بين خريف 2020 وربيع 2021 لمصر وحدها ما يقارب 8 مليارات دولار، أي 20 مليار دولار في أقل من 5 سنوات، ما يجعل مصر ثاني أكبر مقترض من الصندوق بعد الأرجنتين التي تحتل المرتبة الأولى عالميًّا في التخلف عن سداد الديون السيادية بواقع 150 مليار دولار.

تتوزع الـ 8 مليارات دولار الأخيرة على مرحلتَين، ففي يونيو/حزيران 2020 حصلت مصر من الصندوق على قرض طارئ بقيمة 2.77 مليار دولار، في إطار أداة التمويل السريع التابعة لصندوق النقد الدولي، لمساعدة البلاد على التعامل مع وباء كورونا وما مثله من ضغوط مالية ونقدية، فيما عادت البلاد لتحتاج إلى قرض إضافي من الصندوق بقيمة 5.2 مليارات دولار وفقًا لآلية “برنامج الاستعداد الائتماني”، وفي العام التالي حصلت مصر أيضًا على قرض جديد بقيمة 2.8 مليار دولار، من مخصصات حقوق السحب الخاصة بالدول الأعضاء في الصندوق.

على أي حال، مع احتساب فوائد القروض الثلاثة التي استفادت منها مصر منذ عام 2016، تراكمت التزاماتها لمصلحة صندوق النقد، حتى وصلت قبل المساعدة الأخيرة من صندوق النقد الدولي إلى 125.3 مليار دولار في الثلث الأول من عام 2020، ما يمثّل مبلغًا ضخمًا مقارنة بمديونيات سائر الدول المستفيدة من قروض الصندوق، ناهيك عن القروض الممنوحة بشروط أفضل من السوق من طرف البنك العالمي والبنك الأفريقي للتنمية والمؤسسات المالية الأوروبية أو العربية، ما يضاعف هذا المبلغ على أقل تقدير.

هل تعجز مصر عن سداد ديونها؟

تتجه الأنظار الآن إلى عدد من الدول التي من المرجّح أن تكون عرضة للتعثر في سداد ديونها المتراكمة، والتي تبلغ قيمتها ربع تريليون دولار، وهذا مصير قاتم تصوِّر مآلاته المحتملة الحالة السريلانكية، حيث أطاحت حالة العجز الاقتصادي بمنظومة الحكم على وقع حالة ثورية مشهودة.

في يوليو/ تموز الماضي، أعدّت وكالة “رويترز” تقريرًا رصدت فيه علامات تقليدية تنطبق على عدة دول أصبحت في دائرة خطر الإفلاس، ومن هذه الدول 3 دول عربية ضمن البلدان الأكثر عرضة للإفلاس، وهي مصر وتونس ولبنان.

تشمل علامات أزمة الديون هذه بحسب الكاتب مارك جونز، انهيار العملة المحلية للدولة واستنزاف احتياطات العملات الأجنبية والفروق في عوائد السندات بمقدار 1000 نقطة أساس، وتشير العلامات إلى معاناة عدد قياسي من الدول التي وصل بعضها إلى مرحلة التخلف عن سداد الديون، بينما يقف البعض الآخر على حافة الهاوية إلى جانب ما لا يقلّ عن 10 دول أخرى في منطقة الخطر.

قد نرى هذه العلامات واضحة في الحالة المصرية المتعثرة، حيث تجاوزت فروق عوائد السندات الآن 1200 نقطة أساس، في حين أن سعر مقايضات التخلف عن السداد -وهي أداة للمستثمرين للتحوّط من المخاطر- حُدد في فرصة 55% في حال الفشل في السداد.

في أحدث تقرير لها عن الوضع الاقتصادي والمالي والمصرفي لـ 50 دولة، متأثرة بالحرب الروسية على أوكرانيا، صنَّفت وكالة “بلومبيرغ” الأمريكية 5 دول في القائمة الحمراء المعرّضة للخطر، باعتبارها مهدَّدة بالتخلف عن سداد ديونها الخارجية، ما يعني أنها لن تعود قادرة على الوفاء بالتزاماتها المالية لدائنيها، من بين هذه الدول دولتان عربيتان: مصر وتونس.

الأزمة لا تُحَل بضخّ أموال شروط تسديدها سيدفع ثمنها مرة أخرى العامل البسيط المنهَك أصلًا من تهاوي العملة ورفع الدعم عن بعض الخدمات، والمهدَّد بالتسريح طبقًا لشروط الصندوق.

ويضيف التقرير أن مصر، وهي واحدة من الدول الأعلى مديونية، مدينة بنحو 4 مليارات دولار من الديون الخارجية المستحقة في نوفمبر/ تشرين الثاني عام 2022، وفي الوقت نفسه تشمل مدفوعات الديون الخارجية التي بلغت قرابة 16 مليار دولار في 2022-2023 ما يقارب الملياري دولار مستحقة لصندوق النقد الدولي، ما يضع البنك المركزي المصري تحت ضغط شديد لتوفير الدولار بشكل عاجل لإيفاء مستحقات الديون.

ومن المتوقع أن تضطر مصر إلى سداد 100 مليار دولار من الديون بالعملة الصعبة على مدى السنوات الخمس المقبلة (بحلول عام 2027)، ستذهب إلى صندوق النقد الدولي أو الاتفاقات الثنائية، ومعظمها مع دول الخليج، بما في ذلك سندات ضخمة بقيمة 3.3 مليارات دولار في عام 2024، وفقًا لفرانسيسك بالسيلس، رئيس قسم المعلومات لديون الأسواق الناشئة لدى شركة إدارة الأموال “إف آي إم بارتنيرز”.

تاريخيًّا، كانت مصر واحدة من بين 28 دولة -من بينها فيتنام والبوسنة والهرسك والسودان والعراق وأفغانستان والأرجنتين- عجزت عن سداد ديونها لصندوق النقد، أما حاضرًا فنجد دولًا عربية تقترض من الصندوق في محاولة للخروج من أزماتها مثل مصر والأردن، وسط تكهّنات بأن تجربة الدولتَين ستكون صعبة للغاية.

في حين يشير تقرير صندوق النقد لعام 2019 إلى أن مصر أنجزت خطوات جيدة، إلا أنه لا يشير أبدًا إلى حجم الكارثة التي حلّت بالطبقة الوسطى، وتحويل غالبية الشعب المصري إلى فقراء نتيجة تعويم الجنيه المصري وإيقاف الكثير من برامج الدعم الحكومي، علمًا أن مصر تتعامل مع صندوق النقد الدولي منذ عهد الرئيس الراحل أنور السادات، ولم تحقق نهضتها الاقتصادية الموعودة حتى اليوم، بل أصبحت في المقابل ثاني أكبر مَدين للصندوق.

تشير الأرقام إلى أن هذا الحل المرّ مجرد مقدمة لغضب شعبي بعد أيام أمرّ، حيث تبلغ نسبة الدين إلى الناتج المحلي الإجمالي في مصر حوالي 95%، أما الدين الخارجي فشهد معدلات ارتفاع متسارعة في السنوات الماضية، إذ قفز من نحو 35 مليار دولار فقط عام 2011، إلى أكثر من 145 مليار دولار بنهاية العام الماضي، ووصل بنهاية الربع الأول من العام الحالي إلى 157.8 مليار دولار بزيادة قدرها 8 مليارات دولار، وهذا الرقم مرشّح للزيادة وسط انسداد سياسي.

كشفت بيانات البنك الدولي أن تلك الزيادة تعود إلى زيادة نسبة الودائع قصيرة الأجل، وكانت السعودية قد أودعت 5 مليارات دولار لدى البنك المركزي المصري في شهر مارس/ آذار الماضي، وقالت وكالة فيتش للتصنيف الائتماني إن الإمارات أودعت أيضًا 3 مليارات دولار، وتمثل الودائع الخليجية موردًا مهمًّا للتمويل في ظل موجة خروج استثمارات الأجانب من أذون وسندات الخزانة منذ بداية العام الحالي.

ووفق هذه الأرقام، فإن الديون الخارجية لمصر ترتفع بقيمة 11 مليار دولار سنويًّا خلال السنوات العشر الماضية، وقد اتّسع الفارق بين الدين الخارجي والاحتياطي النقدي من العملات الأجنبية لدى البنك المركزي المصري بشكل كبير خلال هذه السنوات، إذ تراجع بشكل حاد إلى نحو 37 مليار دولار بنهاية مارس/ آذار 2022.

هذه الديون السيادية المتداوَلة عند مستويات متعثرة خلال الأشهر الماضية، تصعّب مهمة المستثمرين الأجانب الذين يرون بلدانًا كمصر تتخلف عن سداد ديونها، ما يدفعهم للانسحاب من السوق المصري، من ناحية أخرى غالبًا ما تؤدّي الأزمات التي تحدث في البلدان التي تعاني من أزمات اقتصادية مستفحلة، إلى اضطرابات اجتماعية وسياسية وانهيار في الاقتصاد والحكومات.

ما لم توجد بدائل تغيّر السيناريو قريبًا، فتلك حالة تنذر بالوقوع في مأزق يشبه مأزق لبنان، حيث وقع البلد فعلًا في حالة تخلف عن سداد الديون منذ عام 2020، ووصل فيه احتياطي العملة الصعبة إلى مستوى خطير وفق وصف رئيس الوزراء اللبناني حينها حسن دياب، فقد قال إن الوضع يدفع الحكومة إلى تعليق سندات الدين واستخدام تلك المبالغ في تأمين الحاجات الأساسية للشعب اللبناني.

ذهبت حكومة دياب، وتولّت حكومة نجيب ميقاتي بعد حالة عدم استقرار سياسي طال أمدها، وتلك حالة باتت تدقّ اليوم أبواب دول أخرى لم تتعلم أحد أهم الدروس الاقتصادية، ومفاده أن الأزمة لا تُحَل بضخّ أموال شروط تسديدها سيدفع ثمنها مرة أخرى العامل البسيط المنهَك أصلًا من تهاوي العملة ورفع الدعم عن بعض الخدمات، والمهدَّد بالتسريح طبقًا لشروط الصندوق.